【復習】2024-02-26⇒2024-03-01【相場材料とチャート】

この記事はで読むことができます。

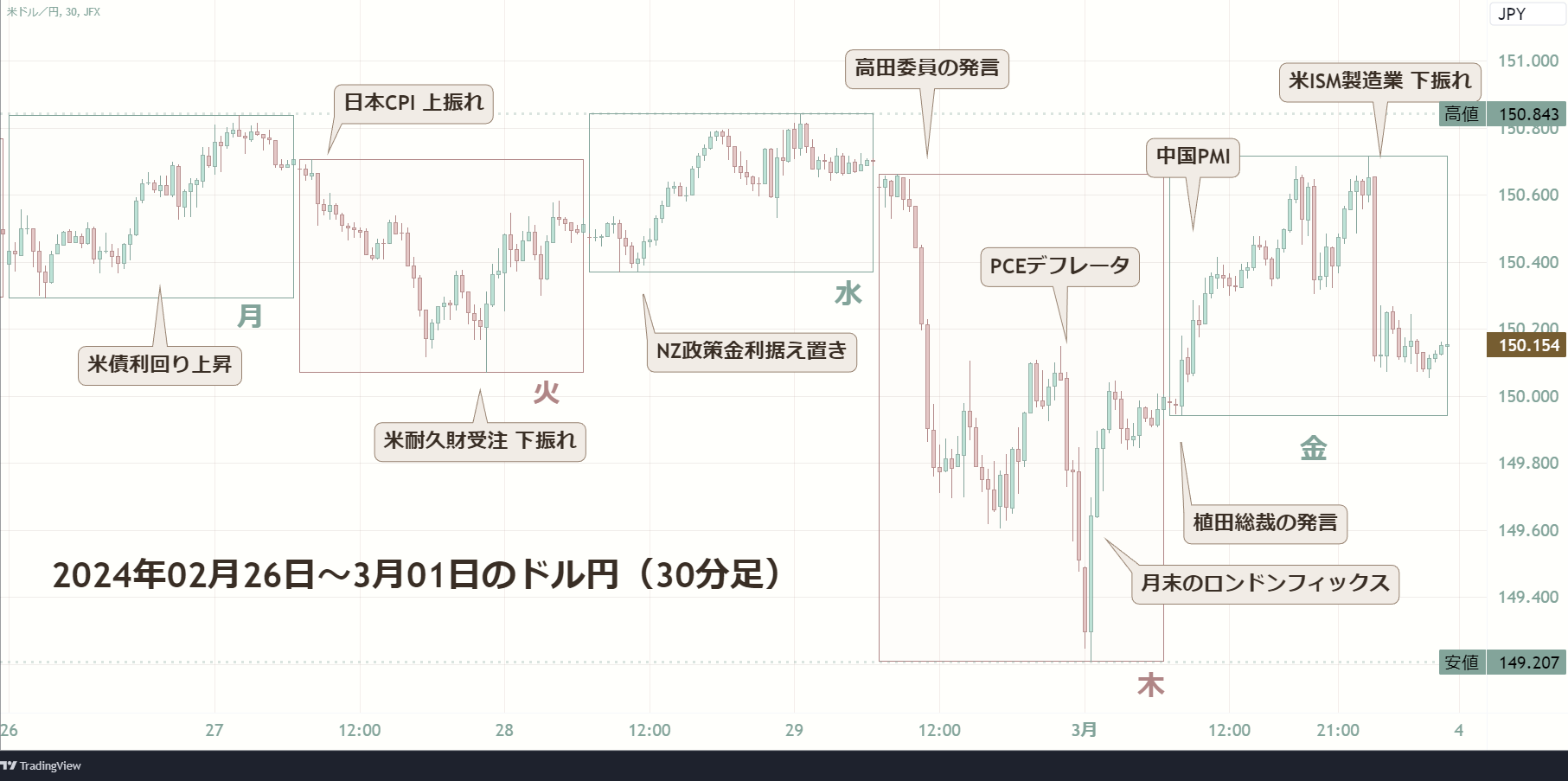

![]() 26日月曜日のドル円は、朝から材料待ちの揉み合いという雰囲気。ただし、水曜日に政策金利発表を控えているニュージーランドのシャドーボードが金利据え置きを勧告したことが伝わり、ここまでは追加利上げ観測もあって買われていたオセアニア通貨が下落に転じています(参照:みんかぶ)。

26日月曜日のドル円は、朝から材料待ちの揉み合いという雰囲気。ただし、水曜日に政策金利発表を控えているニュージーランドのシャドーボードが金利据え置きを勧告したことが伝わり、ここまでは追加利上げ観測もあって買われていたオセアニア通貨が下落に転じています(参照:みんかぶ)。

『シャドーボード』って何?カッコイイ!

メンバーは民間の経済学者や実業家だそうで、いわゆる有識者会議だね。

ニューヨーク時間には米債利回りが上昇しています。ドルは買われ、株はやや売られました。木曜日に発表されるPCEデフレータはFRBが重視している指標なのですが、直近のCPIやPPIが強かったことでPCEデフレータも強いのではないかという警戒感があったことが、この日の金利上昇の一因と考えられます。また、米国債の2年物と5年物の入札がありましたがいずれも低調でした。

![]() 27日火曜日には日本のCPIが発表されています。事前予想の数字は2%を下回るもので不安視されていましたが、結果はコアCPIが2.0%(前回2.3%)、CPI総合は2.6%(前回2.6%)と及第点でした。

27日火曜日には日本のCPIが発表されています。事前予想の数字は2%を下回るもので不安視されていましたが、結果はコアCPIが2.0%(前回2.3%)、CPI総合は2.6%(前回2.6%)と及第点でした。

日銀の目標値が2%なので、これを下回ってしまうとマイナス金利解除が遠のく可能性が出てきますからね。

予想の数値を上振れたことで発表直後は円買いが入りましたが限定的でした。それから、前日に売られた豪ドルがこの日は買い戻されています。翌水曜日の豪CPIをにらんだ買い戻しもあるでしょうが、『中国がオーストラリア産ワインの輸入関税を3月末までに撤廃する方針』というニュースが好感されたようです(参照:ForexLive)。

このワインの関税については数年前からニュースになっていたね。

オーストラリア側が「不当に高い関税」として世界貿易機関(WTO)に提訴していたんだけど、中国側が「わかった、見直すから!でも調整するのに時間ちょうだい!」と言ったので紛争処理が停止されたという経緯があったよ。

また、中国の政府系ファンド(通称『国家隊』)のSWFが、中国株を買い支えるために今年に入ってから4100億元(約8兆5700億円)をつぎ込んだことも判明しています(参照:Bloomberg)。ニューヨーク時間には1月の米耐久財受注が発表されましたが、前月比マイナス6.1%と予想を下回ってドル売り要因になりました。こちらは2020年4月以来の悪い数字とのこと(参照:ロイター)。

この『耐久財受注』という指標で集計している『耐久財』とは、耐用年数が3年以上の物のこと。

身近なところでは自動車や家電、家具、衣服など。

金額が大きいものだと航空機なんかも含まれていて、民間の設備投資の先行指標と捉えられているんだ。

![]() 28日水曜日に出たオーストラリアのCPIは3.4%で、予想の3.6%を下回ったため直後は豪ドルが売られました。それでもRBAの目標レンジである2~3%には収まっておらず、また30分後にはニュージーランドの政策金利発表を控えていることもあって、すぐに全戻し以上の買いが入りました。しかし、結局RBNZは金利据え置きを決定。オセアニア通貨はそろって売られました。

28日水曜日に出たオーストラリアのCPIは3.4%で、予想の3.6%を下回ったため直後は豪ドルが売られました。それでもRBAの目標レンジである2~3%には収まっておらず、また30分後にはニュージーランドの政策金利発表を控えていることもあって、すぐに全戻し以上の買いが入りました。しかし、結局RBNZは金利据え置きを決定。オセアニア通貨はそろって売られました。

ニュージーランドはコロナ禍でいち早く利上げを決定した国ですが、今なおしつこいインフレと戦っています。

今回も利上げを検討したことが明かされており、追加利上げの可能性を残す発表内容でした。

声明の中で個人的に印象に残ったのは「労働市場のひっ迫は、移民増加によって緩和しつつある」という文言でした。

ニュージーランドが受け入れた移民数は昨年、12万6000人と過去最多を記録しています。

オセアニア通貨売りと米ドル買いが勢いを失った19時以降は、翌日の米PCEデフレータへの警戒感からどの通貨ペアでも動きが鈍くなりました。ドル円も年初来高値の更新に失敗しています。

![]() 29日木曜日は、ブラジルで開催中のG20に出席されている神田財務官から「円の過度な変動は望ましくない」というコメントがありました(参照:ロイター)。また、大きな円買いを誘ったのは日銀の高田委員の発言でした。

29日木曜日は、ブラジルで開催中のG20に出席されている神田財務官から「円の過度な変動は望ましくない」というコメントがありました(参照:ロイター)。また、大きな円買いを誘ったのは日銀の高田委員の発言でした。

2%物価目標の実現、ようやく見通せる状況になってきた。

日本経済は転換期を迎えており、緩和の出口を含めて柔軟な対応が必要。

朝は150円60銭台でスタートしたドル円が、昼前には150円を割りました。また、ニューヨーク時間には、上振れが警戒されていたPCEデフレータがおおむね予想どおりの数字だったことで、事前に売られていた債権や株が買い戻されています。ドルは売られ、ドル円は一時149円20銭台まで下落して今週の最安値を付けました。ところが、そこから月末のロンドンフィックスで強いドル買いが入ると今度は一気に150円を付けに行く展開に。それでも高田委員の発言が重石となったか、終値は150円にわずかに乗せきれませんでした。

![]() 3月1日金曜日は、東京市場が開場する前の時間に、G20を終えて会見に応じられた日銀の植田総裁からこんな発言がありました。

3月1日金曜日は、東京市場が開場する前の時間に、G20を終えて会見に応じられた日銀の植田総裁からこんな発言がありました。

2%の物価目標の実現、私の考えでは見通せる状況に至っていない。

賃金と物価の好循環がうまく回りだしているか、強まりつつあるか、確認作業を続ける。

3月中旬に集中回答日を迎える春季労使交渉は、確認作業の中でひとつの大きなポイント。

前日の高田委員によるメッセージを打ち消す内容ですね。高田委員の発言で下げたドル円のレートは素直に反発して、ロンドン時間の序盤には元の水準に戻りました。しかし、ニューヨーク時間に出たISM製造業景気指数が市場予想を下振れたことでドル円は150円の前半まで下げて、金曜日の日足は上ヒゲ付きの陽線、週足は上ヒゲも下ヒゲも付いた陰線を形成して引けました。

ISM製造業ですが、まず総合指数が47.8と、予想の49.5も前回結果の49.1も下回っています(参照:ISM)。

それから、この先の景気を占う指数である新規受注が49.2と大きく低下しています。

新規受注は予想が52.7、前回結果が52.5でした。

ISMは50を基準として、これを上回ると改善/上昇基調、下回ると悪化/低下基調であることを示す指標です。

景気先行指数である新規受注が縮小圏に入ったというのが今回のポイントかもしれません。

なお、この日に出た中国のPMIですが、製造業PMIは49.1と低下し、5カ月連続で基準の50を下回っています。非製造業PMIは51.4と上昇しており昨年9月以来の高水準となって、オセアニア通貨を買い支える要因となったようです。

次週の注目材料と他通貨ペアのチャート確認はこちらの記事で。最後までお読みいただき、ありがとうございました!